1. Les notions

Les biens publics

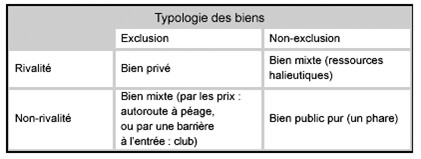

- Les biens publics (Samuelson, 1948)

- Un bien non rival et non exclusif (ex. l’éclairage public)

- Non rival = Sa consommation par un usager n’entraîne aucune réduction de la consommation des autres usagers (ex. l’éclairage public)

- Non exclusif = Il est impossible d’exclure quiconque de la consommation de ce bien => il n’est pas possible d’en faire payer l’usage (ex. la défense nationale)

- MAIS chaque agent a intérêt à adopter un comportement de free rider (passager clandestin) attendant que d’autres prennent l’initiative de la production de ce bien pour pouvoir ensuite en bénéficier sans supporter aucun coût.

- Un bien non rival et non exclusif (ex. l’éclairage public)

=> S’ils présentent un intérêt collectif, le libre fonctionnement des marchés ne permet donc pas de produire les biens publics en quantité satisfaisante (défaillance de marché). L’enjeu est notamment celui de la production et du financement (en partie public) des biens publics.

- Les biens publics impurs

- Non rivaux mais exclusifs (il est possible d’en restreindre l’accès à ceux qui payent) = biens de club (ex. infrastructures : canal de Suez)

- Rivaux mais non exclusifs (ils s’épuisent quand ils sont consommés) = biens communs (ex. ressources halieutiques)

Les biens publics mondiaux

- Une transposition de la notion de biens publics à l’échelle internationale

- Kindleberger (1986) : l’ensemble des biens accessibles à tous les Etats qui n’ont pas nécessairement un intérêt individuel à les produire

- Entre 1945 et la fin de la Guerre froide, fourniture de biens publics mondiaux assurée par les deux Grands (ex. dissuasion nucléaire ou système de Bretton Woods). Aujourd’hui, risque accru de comportement de free rider et exigence d’une gouvernance adaptée (ex. GATT/OMC sur les accords commerciaux, conseil de sécurité de l’ONU sur les relations internationales, G7 sur la stabilité monétaire) mais sur certains BPM, « jurisdiction gap» (Kaul, 1999).

- Difficulté supplémentaire par rapport aux biens publics nationaux : supposent une négociation collective et une coordination entre les Etats (hétérogénéité de préférences et de niveaux de développement => implique de reconnaître une contribution différenciée des participants, ex. en matière environnementale) + dimension intertemporelle (incidence sur les générations futures => implique un système de sanctions pour que les Etats se lient les mains et atténuent l’incohérence intertemporelle ex. ORD de l’OMC).

- Quelques exemples de BPM

- Trois catégories selon le PNUD : BPM naturels (stabilité climatique, biodiversité), BPM d’origine humaine (connaissances scientifiques) et résultats politiques globaux (paix, stabilité financière, santé publique)

- L’environnement et la biodiversité (selon Baumol et Oates, 1975, sans régulation internationale, l’ouverture commerciale combinée à l’application de normes environnementales dans les pays développés conduirait à transformer les pays en développement en « pollution havens», soit en lieux d’accueil des activités polluantes : la pollution diminuerait au Nord mais augmenterait au Sud, avec un effet global négatif et une course au moins-disant ou « race to the bottom »)

- La stabilité financière ou monétaire

- La paix et la sécurité collective

=> Enjeu ici de gouvernance pour définir des normes communes et créer des incitations

- Les 2 théories économiques qui expliquent le défi climatique

-

- Le passager clandestin : ex. la France ne représentant que 1 % des émissions mondiales de GES, l’incitation marginale à réaliser la transition énergétique au niveau national est négligeable (aggravé par la préférence pour le présent du décideur public : le coût électoral est supérieur au gain environnemental à court terme). Conduit à la tragédie des biens communs lorsqu’il n’existe pas d’institution supérieure pour assurer leur protection (mécanismes d’incitation et de sanction pour gérer le bien public comme une copropriété, v. Ostrom, 2010).

- Le dilemme du prisonnier : lorsque les partenaires d’un jeu ne se font pas confiance (ou n’ont pas assez d’informations sur la stratégie des autres joueurs), il existe un risque que les décisions qu’ils prennent individuellement soient globalement sous-optimales (c’est-à-dire n’atteignent pas l’objectif de production du bien public). Ici, les pays n’internalisent pas les bénéfices des politiques environnementales parce qu’ils n’ont pas confiance en les autres pour les mener aussi. Ce d’autant que les pays estiment qu’en maintenant une forte intensité de carbone aujourd’hui, ils seront en position de force pour négocier des compensations dans le cadre d’un accord global demain (ex. négociation entre les Etats du Midwest – fort émetteur de polluants générant des pluies acides – et le reste des Etats-Unis durant les années 80 sur la réduction des émissions de dioxyde de soufre a conduit à l’octroi de subventions généreuses).

=> La protection des BPM ne peut être assurée qu’au niveau international, avec des déclinaisons nationales/locales et une gouvernance multilatérale (même si les incitations nationales/locales peuvent aussi jouer sous la forme de « cobénéfices », ex. pression de l’opinion publique chinoise où se concentrent 20 % de la pollution mondiale, idem remplacement du lignite par le gaz et le pétrole après 1945 du fait des revendications sociales en Europe de l’Ouest).

Signal prix, externalités et double dividende

- La notion de « signal prix » (volonté de la puissance publique de modifier le prix d’un bien ou service tel qu’il résulterait de l’équilibre entre offre et demande afin d’influencer le comportement des agents économiques) : il s’agit de rapprocher coût social et coût privé en internalisant les externalités et amener les agents économiques à intégrer dans leurs calculs les coûts induits pour la collectivité par leurs activités (c’est l’un des instruments de financement des biens publics).

- On parle d’externalité quand les choix d’un agent économique modifient le bien-être des autres sans que les mécanismes du marché ne le conduisent à tenir compte de ces effets sur la collectivité. Des nuisances dégradant l’environnement peuvent ainsi constituer une externalité négative (ex. l’usine qui pollue la rivière). En revanche, les dépenses des individus pour leur éducation ou leur santé sont sources d’externalités positives, dans la mesure où elles ont des effets bénéfiques pour la collectivité (l’étudiant qui devient un médecin pourra sauver des vies).

- Le prix du carbone : selon les études, il devrait atteindre entre 60 et 80 € la tonne de CO2 en 2030 contre 25 € aujourd’hui dans l’UE (NB : 1 tonne de carbone = 3,67 tonnes de CO2). Fixée à 100 € en Suède depuis 1991, créée en France en 2015 à 14,5 € (le rapport Quinet en 2009 proposait une trajectoire de 45 € en 2010, 100 € en 2030 et entre 150 et 350 € en 2050 pour se conformer aux recommandations du GIEC).

- La notion de « double dividende » (ex. verdissement fiscal en Suède – « Green Tax Shift » – à partir de 2000 avec double objectif créations d’emplois et réduction des émissions de GES ; aujd taxe carbone de 120€/t et -30% GES depuis 1995)

- Basculement de l’assiette de financement de la protection sociale depuis le facteur travail vers la fiscalité écologique

- Premier dividende = réduction du prix du travail, facteur de compétitivité prix et réduit le taux de chômage d’équilibre

- Second dividende = développement du secteur de l’économie verte, gisement d’activité (d’autant plus si first mover advantage) et d’emplois (intensif en main d’œuvre)

2. Les outils

La fiscalité environnementale

- La politique fiscale fait partie des instruments de la politique budgétaire (avec la dépense publique et l’emprunt).

- Elle contribue aux trois fonctions des politiques économiques selon Musgrave (1959): allocation des ressources (ex. l’impôt sur les bénéfices des sociétés prélève une partie des marges des entreprises pour financer les biens publics), stabilisation du cycle (ex. baisser l’impôt sur le revenu en bas de cycle pour relancer la consommation), redistribution des richesses (ex. adopter un impôt sur le revenu progressif).

- Le principe directeur d’une politique fiscale optimale (Mirrlees, 1970) est de financer les biens publics (objectif de rendement) en introduisant le moins possible de distorsions sur les marchés (objectif de neutralité). La fiscalité environnementale constitue donc une exception à ce principe.

- Selon Pigou (1920), le calcul économique d’un individu rationnel ne tient compte que des coûts et avantages privés et néglige les coûts et avantages sociaux de ses choix: par conséquent, les choix privés conduisent à la surproduction des nuisances – externalités négatives – et à une production sous-optimale des biens et des services occasionnant des externalités positives. C’est pourquoi il convient d’internaliser les externalités négatives ou positives produites par les agents économiques. Condition pour que le signal prix soit crédible : fixer une trajectoire pluriannuelle pour orienter les comportements (ex. fiscalité carbone).

- MAIS pour être efficace, la taxe carbone doit être d’un montant suffisamment élevé: chaque tonne de carbone émise dans l’atmosphère par un agent économique est taxée à hauteur de X euros. Pour qu’elle conduise à réduire les émissions, X doit être supérieur au coût marginal de réduction d’une tonne de carbone (lorsque ce coût devient supérieur au coût de la taxe, les agents rationnels ont intérêt à payer la taxe plutôt qu’à réduire leurs émissions), ce qui suppose de connaître l’élasticité des émissions de GES au montant de la taxe carbone (difficile à évaluer).

- Les taxes comportementales ne constituent en principe pas une recette fiscale pérenne car leur assiette est censée disparaître (ou se réduire). Pourtant, elles sont utilisées pour financer des politiques publiques pérennes (c’est tout le paradoxe !). A minima, les Etats pourraient réduire/supprimer progressivement les incitations fiscales aux énergies carbonées (150 Md€ par an dans le monde selon l’OCDE en 2015).

=> Les mécanismes de prix sont l’un des outils de la politique environnementale.

- 2 alternatives à la fiscalité pigouvienne :

- La réglementation (« cap and trade »), ex. marché de droits à émettre des GES (Coase, 1960) négociés à la suite de Kyoto (répartition gratuite de droits de propriété – quotas d’émission de GES – négociés entre parties, puis pouvant être échangés sur un marché international : les pays désireux d’émettre des GES au-delà de leurs quotas initiaux pourraient le faire contre paiement, le prix augmentant avec la demande, créant un signal encourageant les États à modérer leurs émissions) => MAIS échec dans l’UE jusqu’à aujourd’hui du fait de l’abondance des quotas et de l’effondrement de la demande après la crise de 2008 : le prix du carbone n’est pas suffisamment incitatif à la transition énergétique (tombé à 5-10 € dans les années 2010 alors qu’il faut 30 € pour rendre les centrales à gaz plus compétitives que celles à charbon – NB : elles émettent 2x moins de GES).

- A partir de 2021, entrée en vigueur d’un mécanisme de stabilité du prix retirant des quotas du marché pour atteindre une cible de 35 € la tonne de carbone à horizon 2023 : cela incitera à changer de combustible les pays qui disposent de capacité inutilisée de production d’électricité par des centrales à gaz (Allemagne, Italie, Espagne, Pays-Bas), au développement d’énergies renouvelables et à des efforts d’efficacité énergétique (puisque le prix de l’électricité augmentera).

- La subvention, ex. prix garantis par la puissance publique sur les appels d’offre d’EnR justifiés par la courbe d’apprentissage (coûts de production marginaux décroissants pour les EnR) MAIS coût très élevé. Ex. installation de photovoltaïques de 1ère génération en Allemagne pour un coût supérieur à 1 000 € par tonne de carbone évitée et incidences sur le tissu industriel local car importation de produits chinois. En France, coût estimé par l’OCDE jusqu’à 1 000 € dans le secteur du transport routier (biocarburants).

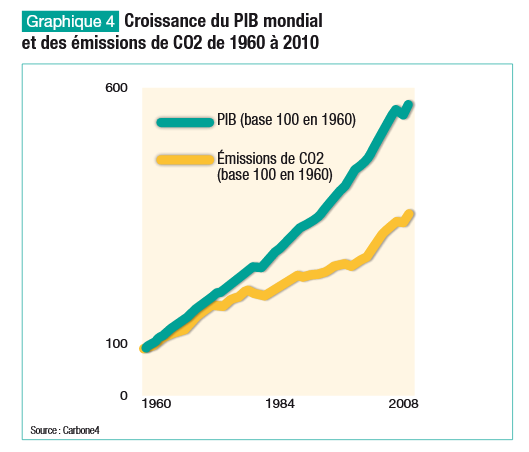

- Autre ex : les subventions à l’innovation pour favoriser le passage à des technologies moins polluantes afin d’accélérer le découplage entre croissance économique et émissions de GES (rapport Canfin-Grandjean, 2015). Ou enfin l’investissement public direct dans les infrastructures (aujourd’hui en France, entre 7 et 13 % de l’investissement public dans les infrastructures porte sur des infrastructures bas carbone). Perspective : accroissement de l’investissement public via les banques de développement ou la BEI dans l’UE.

- La réglementation (« cap and trade »), ex. marché de droits à émettre des GES (Coase, 1960) négociés à la suite de Kyoto (répartition gratuite de droits de propriété – quotas d’émission de GES – négociés entre parties, puis pouvant être échangés sur un marché international : les pays désireux d’émettre des GES au-delà de leurs quotas initiaux pourraient le faire contre paiement, le prix augmentant avec la demande, créant un signal encourageant les États à modérer leurs émissions) => MAIS échec dans l’UE jusqu’à aujourd’hui du fait de l’abondance des quotas et de l’effondrement de la demande après la crise de 2008 : le prix du carbone n’est pas suffisamment incitatif à la transition énergétique (tombé à 5-10 € dans les années 2010 alors qu’il faut 30 € pour rendre les centrales à gaz plus compétitives que celles à charbon – NB : elles émettent 2x moins de GES).

La régulation financière

- L’ouverture des marchés financiers à partir des années 1990 a permis aux Etats de financer leur consommation ou leur investissement grâce aux flux d’épargne étrangère (indice de libéralisation financière du FMI multiplié par 4 entre 1973 et 2005)

- L’ouverture financière (somme des actifs domestiques détenus par les étrangers et des actifs étrangers détenus par les résidents rapportée au PIB) a été multipliée par 7 entre 1990 et 2010 dans les pays avancés

- Elle permet en théorie une meilleure allocation des ressources au niveau mondial, l’épargne finançant les projets les plus rentables économiquement (Fama, 1970), et déconnecte l’épargne et l’investissement domestiques (Blanchard, 2002 : corrélation de 0,14 en UE)

- En théorie, les déséquilibres globaux devraient se corriger spontanément (Dooley, 2005) : l’innovation technologique devrait stimuler les exportations du Nord et la demande intérieur croître au Sud (CEPII, « Rééquilibrage du commerce extérieur chinois », 2012)

- Bertrand, 2007: dérégulation de la finance en France après la réforme Bérégovoy de 1984. En 1979, la moitié des prêts accordés au secteur privé étaient subventionnés, le crédit restait encadré pour l’autre moitié. La disparition de la plupart prêts subventionnés en 1985 a entraîné un taux de défaillance plus fréquente pour les entreprises anciennement subventionnées. Celles restées en activité ont été restructurées, leurs performances se sont améliorées et l’entrée de nouvelles entreprises s’est intensifiée (processus schumpétérien) : les ressources ont ainsi pu être réallouées vers les meilleurs projets.

- Krishnan et alii, 2014: finance et productivité TPE. Interstate Bankin and Branching Efficiency Act 1994 lève barrières et autorise ouverture de succursales bancaires dans tout le pays : concurrence accrue entre établissements, répartition différente des crédits et gains de productivité, notamment plus petites entreprises.

- La dérégulation financière conduit toutefois à l’instabilité et à des crises régulières

- MAIS Rajan, 2010: lien entre le recul de la régulation financière et la crise de 2008. Lancement en 2002 par GW Bush d’un programme d’accession à la propriété avec la création 2 établissements publics Fannie Mae et Freddie Mac (prêts aux particuliers implicitement garantis par la puissance publique). Cette libéralisation du crédit pour faciliter l’accès à la propriété immobilière des ménages américains modestes a contribué à la crise financière de 2007-2008 en accroissant les risques de non-remboursement des emprunts (subprimes) : +80 % des prix entre 2000-2006 notamment 1,3 M maisons neuves vendues en 2005 contre 600 000 en 1995.

- Idem en Espagne avec la libéralisation du secteur bancaire en 1980 et l’augmentation trop rapide accordé aux entreprises de construction, aux promoteurs immobiliers et aux ménages : +200 % prix des actifs immobiliers entre 1997 et 2017 [Illueca, 2014]. Effet d’hystérèse ensuite des bulles immo (prix plus élevés au début du nouveau cycle : Girebine et Tripier, 2015).

- Relation circulaire entre libéralisation du crédit, inégalités et crises financières : la hausse des inégalités de revenus a conduit les ménages modestes et moyens à accroître leur ratio dette/revenus, ce qui a été rendu possible par la dérégulation financière et a conduit à la formation d’une bulle immobilière (CEPII, 2017).

=> Le marché financier ne peut assurer une allocation optimale de l’épargne que s’il est supervisé par des autorités indépendances chargées de contrôler la solvabilité des intervenants et de vérifier la réalité de la concurrence [Aghion, 2005]. Or une telle régulation a été démantelée avant la crise 2008 au niveau des Etats et n’existe toujours pas au niveau international.

- L’approche de régulation micro-prudentielle : Il s’agit de quantifier et de limiter le risque de faillite d’une entité financière par des normes contraignantes compte tenu des incidences potentielles sur d’autres entités. Accord de Bâle III (2010 pour une mise en œuvre progressive d’ici 2019) :

- Exigence minimale de fonds propres réglementaires à 8 % des crédits accordés (ratio de McDonough : existe depuis les accords de Bâle I en 1988, mais avec une définition plus restrictive des capitaux propres)

- Introduction d’un coussin contra-cyclique fixé par les régulateurs nationaux entre 1 et 2,5 % des crédits accordés

- Création de ratios de liquidité à court et long terme (capacité à assurer ses engagements financiers à 30 jours ou de manière stable par des actifs liquides de haute qualité) pour résister à des Credit Crunch

- Amène les banques à internaliser le coût des prêts risqués (clause de bail-in) et accroît leur aversion au risque MAIS des règles pro-cycliques qui peuvent empêcher la reprise ? (effet global de Bâle III -0,1% de PIB potentiel selon l’OCDE, 2011)

- L’approche macro-prudentielle : Il s’agit de quantifier et de limiter le risque pour l’ensemble du système financier compte tenu des incidences potentielles sur la croissance économique

- Minsky (1977) : les crises financières apportent une correction inévitable aux déséquilibres accumulés en haut de cycle financier et justifient la régulation macro-prudentielle

- Tobin (1984): la régulation monétaire internationale doit diminuer la volatilité càd la variation erratique des valeurs et des volumes de titres échangés

- Différents outils de régulation possibles : identification des risques, supervision (ex. revue du bilan des 130 banques contrôlées par la BCE), instruments correctifs et préventifs :

- Bâle III: Obligation de réaliser des stress test (identification des risques), par le biais du mécanisme de surveillance unique par la BCE dans l’UEM (118 banques qui détiennent 82 % des actifs bancaires de la zone euro ; les autres banques sont soumises à la surveillance des autorités nationales) ;

- Dodd-Frank Act (2010) aux Etats-Unis : instrument préventif pour limiter les activités spéculatives à hauteur de 3 % des fonds propres des banques commerciales (Volcker Rule). En cours de remise en cause sous l’administration Trump (élargissement des exemptions de respect de la règle Volcker pour les établissements de petite ou moyenne taille, relèvement du seuil d’actifs au-delà duquel une holding bancaire est considérée d’importance systémique, allègement du ratio de levier supplémentaire et du ratio de liquidité à 1 mois) ;

- Taxe sur les transactions financières : pas d’objectif de rendement budgétaire mais instrument correctif pour améliorer l’efficacité des marchés financiers. Vise selon Stiglitz (1989) à éliminer les « noise traders» afin que la cote des sociétés révèle leur valeur de long terme. Evaluations : CEPII, 2013 sur les taxes française et italienne : sans effet sur la volatilité mais une baisse du volume de transactions. Deng (2014) sur la taxe chinoise : élimine les agissements inefficaces sur les marchés peu matures où les professionnels informés sont peu nombreux ; sur les marchés matures, réduit le volume de transactions et augmente la volatilité.

3. Les défis

Concilier transition écologique et justice sociale

- La fiscalité environnementale apparaît anti-redistributive :

- de la TICPE : elles est supportée aux 2/3 par les ménages (Berry, 2016) et de manière inégalitaire (selon l’OFCE, 2018, les ménages du 1er décile de niveau de vie – D1 – y consacrent en moyenne 0,5 % de leur revenu par unité de consommation, contre 0,1 % pour le D9 alors même que le volume d’émissions directes en CO2 est 2x supérieur pour les ménages du D9).

- Effets redistributifs également horizontaux liés aux modes de consommation (d’une part, les consommateurs de diesel et fioul verront leur fiscalité augmenter plus rapidement que les consommateurs d’essence, de transports en commun, de gaz naturel et d’électricité) ainsi qu’à la zone d’habitation (plus la mobilité est contrainte par la distance domicile/travail, plus l’effort fiscal est important).

=> Les taxes environnementales présentent un dilemme pour les décideurs (coût électoral vs. bénéfice écologique), qui sont conduits à compenser les perdants.

- Le dilemme des compensations des perdants :

- Les taxes environnementales augmentent la vulnérabilité énergétique des ménages modestes (arbitrage entre usage et taxation). Ex. typique des Gilets jaunes : rigidité des comportements (mobilité contrainte) entraîne une hausse de l’effort fiscal sans effet environnemental car l’élasticité prix de la demande en carburants est de -0,016 pour le D1 contre -0,039 pour le D10 (plus on est pauvre, moins on change de comportement face à une hausse de taxe. Ces rigidités comportementales expliquent l’impact environnemental limité de la taxe carbone : -1,5 % des émissions transport/résidentiel selon Douenne, 2018 (NB : les transports représentent 27 % des émissions totales de GES et le logement 12 %).

- Par ailleurs, les mécanismes de compensation actuels sont insuffisants pour assurer une neutralité sociale de la fiscalité environnementale : le chèque énergie pour 6 M de foyers (transfert forfaitaire de 150 € en moyenne) ne permet pas de compenser complètement la régressivité des taxes sur le carburant (et problématique du non-recours pour 25 % des bénéficiaires potentiels).

- Autre option possible : reverser de manière homogène aux ménages les recettes de la taxe pour rendre la réforme progressive par décile de niveau de vie (version nationale de la taxe carbone mondiale recyclée en revenu universel proposée par Nordhaus, 2010). MAIS cela entraînerait d’autres transferts horizontaux et de nombreux perdants chez les plus modestes par rapport à la situation actuelle (chèque énergie pas universel).

- Enfin, même atteinte, cette neutralité fiscale neutraliserait tout effet comportemental incitatif. Il convient donc de coupler la fiscalité environnementale à d’autres mécanismes de redistribution socio-fiscale et de réduction des besoins en énergie des ménages (ex. subventions à la rénovation thermique).

- La question de l’emploi :

- Selon Vona (2018), effets multiples des politiques environnementales sur l’emploi : l’économie verte représente environ 3 % de l’emploi total aux Etats-Unis entre 2006 et 2014, secteur pro-cyclique, fortement qualifié (60 % de l’emploi vert est qualifié), surrémunération de +4 % à compétences égales et géographiquement concentré. Corrélation positive avec les investissements publics (15 % du plan de relance de 2009) et multiplicateur local entre 2 et 4 (1 emploi vert créé = 2 à 4 emplois non verts créés). Recrée.

- Se pose aussi s’agissant des transitions professionnelles (ex. 30 000 emplois directs et indirects dans le secteur du charbon en Allemagne et 100 000 en Pologne) : nécessite un investissement public dans la formation professionnelle et l’aménagement du territoire.

- Le dilemme entre justice et efficacité se pose aussi pour les entreprises :

- Entre deux entreprises qui émettent chacune 2 tonnes de carbone et comptent un coût de dépollution respectivement de 1 000 € et 10 € la tonne, l’approche de justice conduirait à demander à chaque entreprise de réduire de moitié ses émissions pour un coût total de 1 010 € (approche administrative « command and control»), tandis que l’approche d’efficacité conduirait à fixer un prix unique de la tonne à 11 €, incitant ainsi la 2ème entreprise à supprimer la totalité de ses émissions (approche économique par le signal-prix).

- Empiriquement, les politiques dirigistes augmentent le coût des politiques environnementales et créent des régimes discriminatoires entre secteurs (Ellerman et alii, 2003).

- Autre enjeu : le fléchage des recettes fiscales

- En France, principe d’universalité budgétaire en finances publiques : toutes les recettes de l’Etat viennent financer toutes les dépenses de l’Etat. Ex. critiques sur la TICPE : entre 2014 et 2016, 3/4 des recettes nouvelles finançaient le CICE (soit un transfert net de richesses depuis les ménages vers les entreprises). Les taxes spécifiquement affectées à une politique publique sont une exception, notamment en matière comportementale : ex. droits d’accise sur le tabac financent uniquement l’Assurance-maladie, une partie de la TICPE finance l’investissement dans les infrastructures via l’AFITF (1,2 Md€, soit 2/3 de son budget) et une autre les régions qui ont la compétence transports (1/3 du produit de la TICPE).

- MAIS ambiguïté : rendement budgétaire efficacité comportementale (ex. augmentation graduelle du paquet de cigarettes à 10 € entre 2018 et 2020 : +5 Md€ de recettes attendues alors qu’une hausse one-shot est plus efficace pour réduire la consommation, notamment chez les jeunes). Aussi convergence diesel/essence initialement prévue (+6 Md€ d’ici 2022) : ici, le changement de comportement (autre mode de transport ou acquisition d’une voiture moins polluante) est plus lent, donc la hausse graduelle se justifie davantage.

- Autre ambiguïté : le fléchage place l’entité affectataire de la taxe dans une situation de conflit d’intérêt (mission : réduire le comportement générateur de la taxe mais intérêt : maximiser les moyens de son action).

Eviter les fuites de carbone

- Fuites de carbone : fait qu’une taxation des émissions de GES dans une seule zone économique induise une délocalisation des activités polluantes vers des zones où elles sont moins taxées. Une politique environnementale unilatérale conduit donc à déplacer la production vers les pays les plus polluants.

- De même, lorsqu’un pays vertueux augmente le prix domestique des produits polluants et diminue la demande d’énergies fossiles, il contribue à faire baisser leur cours mondial, ce qui entraîne une hausse de leur demande internationale.

=> Le phénomène des fuites de carbone a pour effet de réduire le bénéfice climatique net des politiques environnementales nationales.

Il convient donc, d’une part, de fixer un prix mondial unique du carbone, avec une trajectoire de progression compatible avec l’objectif de 1,5 à 2° C, laissant la charge à chaque pays de le décliner par des mécanismes de prix ou de marché, et, d’autre part, de prévoir une gouvernance multilatérale assurant la vérification des engagements (ex. éviter que la taxe carbone soit contournée par des aides fiscales aux secteurs polluants ; sanctions possibles : définition d’un dumping environnemental dans le cadre de l’OMC proposée par Tirole, 2016 – le « naming and shaming » ne suffisant pas dans les RI) et l’incitation financière des pays en développement (principe de la responsabilité différenciée dans le changement climatique).